解讀 關于個人取得有關收入適用個人所得稅應稅所得項目的公告

房屋產權| 最新規定《關于個人取得有關收入適用個人所得稅應稅所得項目的公告》

2019-06-27 19:22

免費獲贈的房產、微信群里收到的紅包、參加抽獎活動中的獎、以及商家發的優惠券代金券等,都屬于個人所得。

但是,這些個人所得中,哪些需要繳稅?如何繳稅?很多人都不太清楚。

昨天,財政部、稅務總局聯合印發了一份《關于個人取得有關收入適用個人所得稅應稅所得項目的公告》(財政部稅務總局公告2019年第74號),說明了這些問題。

繼承房屋不繳個稅2019年6月13日,財政部、稅務總局聯合印發《關于個人取得有關收入適用個人所得稅應稅所得項目的公告》(以下簡稱“公告”)。

2018年個人所得稅法修改后,取消了“其他所得”項目,按照原稅法“其他所得”項目征稅的有關政策文件,需要進行相應調整。因此,這份公告將一部分原來按“其他所得”征稅的項目,調整為按照“偶然所得”項目征稅,偶然所得適用稅率為20%。

其中,對于房產的無償贈送,《公告》指出:受贈人因無償受贈房屋取得的受贈收入為“偶然所得”,繳納20%稅率。

以一套面積100平米,價值200萬的房屋為例,無償贈與和買賣兩種方式,哪種繳納的稅費更少?

如果是買賣,購買方主要繳納的稅費有:契稅(繳納比例為1.5%);印花稅(購房支出費用的0.05%)。這兩個主要稅種,買方需繳納31000元;

如果是贈與,受贈方要繳納40萬元的個人所得稅。

但是,有以下情形的,不征收個人所得稅,包括:

一是,房屋產權所有人將房屋產權無償贈與配偶、父母、子女、祖父母、外祖父母、孫子女、外孫子女、兄弟姐妹;

二是,房屋產權所有人將房屋產權無償贈與對其承擔直接撫養或者贍養義務的撫養人或者贍養人;

三是,房屋產權所有人死亡,依法取得房屋產權的法定繼承人、遺囑繼承人或者受遺贈人;

也就是說,依法繼承房產,或者父母將房產送給子女,子女不需要繳納個人所得稅。

實際上,子女從父母那獲取房產,有三種途徑:無償贈與、依法繼承以及買賣。哪種方式最省錢呢?

繼承:約交1%公證費OK

如果是直系繼承的話,契稅、增值稅及其附加稅和個稅上,統統免征,只需要支付個公證費而已。

各地的公證費按照標的物的大小有所不一樣,但大概在1%左右。

那么,200萬的房子,只需要2萬就足夠了。

需要繳納20%個稅、如果父母還在生,需要處理房產,贈與比交易更劃算么?

贈與要比繼承貴。直系親屬之間的贈與需要交納3%多一點的稅費,看起來也不算太高。200萬的房屋,3%的稅費,也就6萬多元。

但有個遺留下來的問題,父母的房子交到你手上,你是打算一直住下去還是有一天會賣出去呢?假如你要賣房,還可能需要繳納一筆巨大的賣出成本。

比如說,贈予的房產,任何時間再出售,都需要繳納房款的20%作為個人所得稅。這就是說,如果200萬的房子原價賣出,光是個人所得稅就要繳納40萬元。

若父母健在 將來還要銷售房屋

買賣反而最劃算、所以,贈與節省的個人所得稅只是小錢,將來變現時的個人所得稅才是大頭。如果父母還在,想把房子給子女,考慮將來的變現成本,其實,通過買賣才是最最劃算的。

如果采取交易,也就是爸媽把房子賣給你的方式,稅費相對復雜一點。像上文提到的,如果是買賣,200萬的房屋買方需繳納31000元稅費。當然,每個地方的稅費政策不一樣,但可以次為參考。

但是如果是獲贈的,將來銷售單個稅一項就已經40萬元了。

但如果父母健在,房子不考慮再次銷售的,贈與比交易劃算!

父母健在,房子考慮再次銷售的,交易比贈與劃算!

另外,《公告》還明確了網絡紅包的個稅征收問題。現在,微信紅包等網絡紅包越來越普及,2019年春節期間,從除夕到初五,有8.23億人次收發微信紅包。

除了親朋好友互贈微信紅包外,不少企業也會通過發放“網絡紅包”開展促銷業務,包括各類消費券、代金券、抵用券、優惠券等非現金網絡紅包。

這些網絡紅包,哪些需要繳稅?《公告》指出,以下個人取得的禮品收入按照“偶然所得”項目計算繳納個人所得稅:

企業在業務宣傳、廣告等活動中,隨機向本單位以外的個人贈送禮品(包括網絡紅包,下同);

企業在年會、座談會、慶典以及其他活動中向本單位以外的個人贈送禮品;

但是,企業贈送的具有價格折扣或折讓性質的消費券、代金券、抵用券、優惠券等禮品除外。

總的來說,網絡紅包是否征收個人所得稅要從性質上來判斷,企業發放的具有中獎性質的網絡紅包,獲獎個人應繳納個人所得稅,但具有銷售折扣或折讓性質的網絡紅包,不征收個人所得稅,也就是折扣券那些不需要繳納個稅。

那么,親戚朋友之間互相贈送的網絡紅包呢?

財政部相關負責人表示,《公告》所指“網絡紅包”,僅包括企業向個人發放的網絡紅包,不包括親戚朋友之間互相贈送的網絡紅包。親戚朋友之間互相贈送的禮品(包括網絡紅包),不在個人所得稅征稅范圍之內。

還需要注意的是,公告將部分原按照“其他所得”征收個稅的項目,調整為按“偶然所得”項目征收。

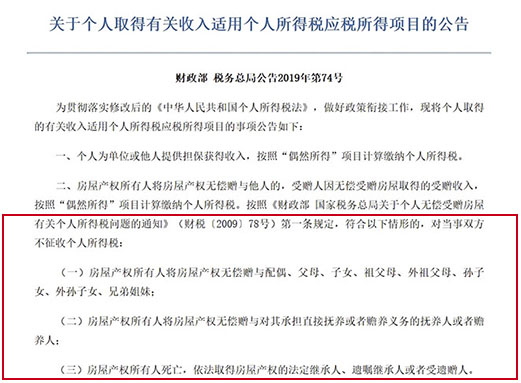

關于個人取得有關收入適用個人所得稅應稅所得項目的公告

財政部 稅務總局公告2019年第74號

為貫徹落實修改后的《中華人民共和國個人所得稅法》,做好政策銜接工作,現將個人取得的有關收入適用個人所得稅應稅所得項目的事項公告如下:

一、個人為單位或他人提供擔保獲得收入,按照“偶然所得”項目計算繳納個人所得稅。

二、房屋產權所有人將房屋產權無償贈與他人的,受贈人因無償受贈房屋取得的受贈收入,按照“偶然所得”項目計算繳納個人所得稅。按照《財政部國家稅務總局關于個人無償受贈房屋有關個人所得稅問題的通知》(財稅〔2009〕78號)第一條規定,符合以下情形的,對當事雙方不征收個人所得稅:

(一)房屋產權所有人將房屋產權無償贈與配偶、父母、子女、祖父母、外祖父母、孫子女、外孫子女、兄弟姐妹;

(二)房屋產權所有人將房屋產權無償贈與對其承擔直接撫養或者贍養義務的撫養人或者贍養人;

(三)房屋產權所有人死亡,依法取得房屋產權的法定繼承人、遺囑繼承人或者受遺贈人。

前款所稱受贈收入的應納稅所得額按照《財政部 國家稅務總局關于個人無償受贈房屋有關個人所得稅問題的通知》(財稅〔2009〕78號)第四條規定計算。

三、企業在業務宣傳、廣告等活動中,隨機向本單位以外的個人贈送禮品(包括網絡紅包,下同),以及企業在年會、座談會、慶典以及其他活動中向本單位以外的個人贈送禮品,個人取得的禮品收入,按照“偶然所得”項目計算繳納個人所得稅,但企業贈送的具有價格折扣或折讓性質的消費券、代金券、抵用券、優惠券等禮品除外。

前款所稱禮品收入的應納稅所得額按照《財政部 國家稅務總局關于企業促銷展業贈送禮品有關個人所得稅問題的通知》(財稅〔2011〕50號)第三條規定計算。

四、個人按照《財政部 稅務總局 人力資源社會保障部 中國銀行保險監督管理委員會 證監會關于開展個人稅收遞延型商業養老保險試點的通知》(財稅〔2018〕22號)的規定,領取的稅收遞延型商業養老保險的養老金收入,其中25%部分予以免稅,其余75%部分按照10%的比例稅率計算繳納個人所得稅,稅款計入“工資、薪金所得”項目,由保險機構代扣代繳后,在個人購買稅延養老保險的機構所在地辦理全員全額扣繳申報。

五、本公告自2019年1月1日起執行。下列文件或文件條款同時廢止:

(一)《財政部 國家稅務總局關于銀行部門以超過國家利率支付給儲戶的攬儲獎金征收個人所得稅問題的批復》(財稅字〔1995〕64號);

(二)《國家稅務總局對中國科學院院士榮譽獎金征收個人所得稅問題的復函》(國稅函〔1995〕351號);

(三)《國家稅務總局關于未分配的投資者收益和個人人壽保險收入征收個人所得稅問題的批復》(國稅函〔1998〕546號)第二條;

(四)《國家稅務總局關于個人所得稅有關政策問題的通知》(國稅發〔1999〕58號)第三條;

(五)《國家稅務總局關于股民從證券公司取得的回扣收入征收個人所得稅問題的批復》(國稅函〔1999〕627號);

(六)《財政部 國家稅務總局關于個人所得稅有關問題的批復》(財稅〔2005〕94號)第二條;

(七)《國家稅務總局關于個人取得解除商品房買賣合同違約金征收個人所得稅問題的批復》(國稅函〔2006〕865號);

(八)《財政部 國家稅務總局關于個人無償受贈房屋有關個人所得稅問題的通知》(財稅〔2009〕78號)第三條;

(九)《財政部 國家稅務總局關于企業促銷展業贈送禮品有關個人所得稅問題的通知》(財稅〔2011〕50號)第二條第1項、第2項;

(十)《財政部 稅務總局人力資源社會保障部 中國銀行保險監督管理委員會證監會關于開展個人稅收遞延型商業養老保險試點的通知》(財稅〔2018〕22號)第一條第(二)項第3點第二段;

(十一)《國家稅務總局關于開展個人稅收遞延型商業養老保險試點有關征管問題的公告》(國家稅務總局公告2018年第21號)第二條。

特此公告 財政部 稅務總局 2019年6月13日

熱門寫字樓租售

| 2018年09/07 22:16 | |

| 2024年01/11 23:59 | |

| 2023年11/19 00:12 | |

| 2020年11/27 23:40 | |

| 2021年05/02 10:56 | |

| 2023年10/13 00:12 | |

| 2023年06/03 17:31 | |

| 2020年04/30 20:06 | |

| 2023年05/06 08:59 | |

| 2021年08/29 15:05 |

推薦寫字樓 出租

|  | 版權所有: | 深圳市陸壹捌捌玖信息咨詢有限公司 | ||

| 聯系電話: | 0755-61967921 郵箱:abc@61889vip.com | ||||

| 通訊地址: | 深圳市福田中心區金田路與福華路交匯處金中環商務大廈群樓108C ICP備案號:粵ICP備16012531號 | ||||

&

&